光大期货:11月8日有色金属日报

- 新闻

- 2024-11-08 10:54:07

- 478

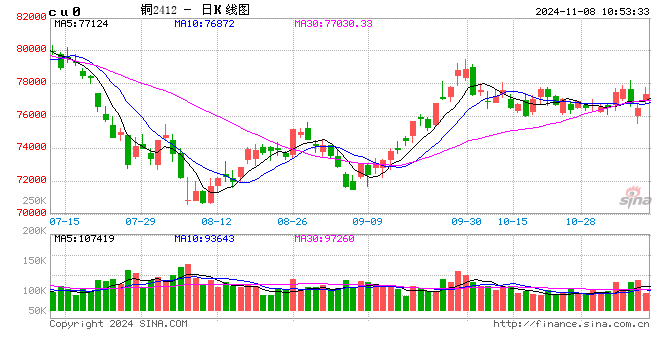

铜:

隔夜LME铜震荡走高,价格上涨3.84%至9678.5美元/吨;SHFE铜主力上涨2.12%至77590元/吨;现货铜进口窗口继续打开。宏观方面,美联储在11月份议息会议上如期降息25个基点至4.5%-4.75%,放缓降息步伐符合市场预期,同时声明重申就业和通胀的风险大体均衡、支持充分就业。市场关注点在于美联储年内最后一次议息会议是否仍维持降息动作,还是会暂缓降息。国内方面,关注财政政策落地情况。基本面方面,LME库存下降25吨至272525吨;SHFE铜仓单下降2825吨至43042吨;11月开始渐进淡季预期,关注稳增长落地方向以及下游是否会提前备库。从昨晚铜价表现来看,已基本消除美大选带来的恐慌情绪,市场焦点快速回到国内稳增长的层面,关注财政政策落地情况,若符合预期,铜价或维系偏暖表现。

镍&不锈钢:

隔夜LME镍涨2.56%报16625美元/吨,沪镍涨3.10%报129870元/吨。库存方面,昨日 LME 镍库存减少18吨至147259吨,昨日国内 SHFE 仓单减少251吨至28392吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水维持-200元/吨。消息面,据铁合金在线,印尼未来镍矿定价政策将迎来大改革,hpm的定价基础将和 LME 镍脱钩,同时计划对镍矿征收税费,细则或将于11月公布。不锈钢产业链来看,原料端表现相对偏强,但需求仍为拖累;库存端,本周全国主流市场不锈钢89仓库口径社会总 库存98.2万吨,周环比下降1.91%;供给端,据Mysteel统计,2024年11月国内43家不锈钢厂粗钢排产329.62万吨,月环比增加1.07%。新能源产业链来看,原材料现货价格小幅下跌,盐厂利润得以修复,但是下游三元需求面临淡季压力。需求仍为拖累,库存端压力明显,但短期消息面有一定利多因素,同时需要关注宏观情绪影响。

氧化铝&电解铝:

氧化铝震荡偏强,隔夜AO2501收于5300元/吨,涨幅2.47%,持仓增仓5019手至27.9万手。沪铝震荡偏强,隔夜AL2412收于21735元/吨,涨幅2.48%。持仓增仓4154手至22.5万手。现货方面,SMM氧化铝价格涨至5328元/吨。铝锭现货升水扩至80元/吨,佛山A00报价涨至21320元/吨,对无锡A00贴水150元/吨,下游铝棒加工费包头河南临沂持稳,新疆南昌无锡广东下调20-60元/吨;铝杆1A60下调20-30元/吨、6/8系加工费下调50-200元/吨;低碳铝杆加工费上调252元/吨。氧化铝各地检修频发,供给扰动持续;下游电解铝厂原料库存偏低、后续仍存在集中采购,冬储增量空间大、备货时间有望提前。预计氧化铝现货维持涨势,延续升水格局。大选结束预期落地,海外宏观因素消退,计价逐渐回归基本逻辑。电解铝供给端高位稳增,河南大厂减产影响相对有限。随着旺季转淡、电解铝需求呈现下滑征兆,但在氧化铝强势带动和品种间套利空间支撑下,大跌可能性较低或维持高位震荡。

锡:

沪锡主力涨1.23%,报261610元/吨,锡期货仓单7413吨,较前一日增加27吨。LME锡涨2.05%,报31855美元/吨,锡库存4505吨,减少45吨。现货市场,对2412云锡升水500-700元/吨,交割升水0-300元/吨,小牌贴水0-200元/吨,进口贴水700-800元/吨。价差方面,12-01价差-730元/吨,01-02价差-290元/吨,沪伦比8.21。从预期角度来看,佤邦复产节奏加快和明年印尼出口配额在新总统上任将增加的两大供应增量下,预期已经开始走差。而从现实的角度来看,在年内锡矿供应紧缺已经确定下,加工费下滑速度较快,冶炼厂扩大减产势在必行,供应的弱预期与强现实博弈较大。另一方面,又因国内与LME库存双双月内累库,又同时累库水平有限,显示内外紧平衡。当前交易脉络并不清晰,价格或将窄幅波动,等待进一步基本面指引。

锌:

截至本周四(11月7日),SMM七地锌锭库存用量为12万吨,较10月31日增加0.11万吨,较11月4日减少0.12万吨。沪锌主力涨1.51%,报25290元/吨,锌期货仓单26230吨,较前一日增加1271吨。LME锌涨3.54%,报3071.0美元/吨,锌库存245225吨,减少100吨。现货市场,上海0#锌对2412合约升水280-300元/吨,对均价贴水0-10元/吨;广东0#锌对沪锌2412合约升水285-350元/吨,粤市较沪市贴水10元/吨;天津0#锌对沪锌2412合约升水220-350元/吨,津市较沪市升水40元/吨。价差方面,12-01价差+225元/吨,01-02价差+225元/吨,沪伦比8.24。尽管国内目前需求仍表现不佳,但由于供应减量更甚,国内锌平衡缺口较大,仍需海外进口锌锭补充。比价在近两周因LME逼仓传言大幅下修至进口亏损,但国内月差却在去库预期下大幅上涨,也显示出市场对于国内进口仍需增加的定价,内外反套仍有空间,但需谨慎评估外盘补保风险。单边操作在LME 11月合约结束交割前仍有较大来回波动风险,价格维持震荡观点。

工业硅:

7日工业硅震荡偏弱,主力2412收于12565元/吨,日内跌幅0.75%,持仓减仓8265手至9.7万手。现货继续上调,百川参考价12047元/吨,较上一交易日上调15元/吨。其中#553各地价格区间回升至11300-12150元/吨,#421价格区间涨至12150-12850元/吨。最低交割品回归#553价格涨至11150元/吨,现货贴水收至1425元/吨。当前多空因素交织,冬至硅煤价格和电价上调,云南规模减产下,硅厂开始停止让利囤货以待枯水期,贸易商出货节奏同样开始放缓。供需边际改善叠加成本支撑利好;社库和交割库双双累至30万吨,以及11月工业硅旧仓单消化难题压制盘面。随着成本上移以及硅厂继续向上提价,硅价整体运行重心抬升,但上方空间受压,难以支撑盘面持续上行。

碳酸锂:

昨日碳酸锂期货2501合约涨0.99%至76850元/吨。现货价格方面,电池级碳酸锂平均价维持74950元/吨,工业级碳酸锂平均价维持70800元/吨,电池级氢氧化锂维持66945元/吨。仓单方面,昨日仓单增加420吨至48301吨。消息面,据市场消息,10月智利总出口锂盐总共21520吨。其中出口中国锂盐16972吨,同比增加1.08%,环比增加2.24%。供应端,周度产量增量收窄,锂矿、锂盐进口环比下降。需求端,正极材料库存延续增加,但根据市场消息,11月排产或超预期。库存端,总库存延续去库节奏,中间环节有所补库,上下游库存有所减少。终端,据乘联会,10月1日至27日,乘用车新能源车市场零售销量为94.6万辆,同比去年10月同期增长49%,但较上月同期下降1%。今年以来累计零售销量为807.8万辆,同比增长39%。同期,全国乘用车厂商新能源批发销量为104.7万辆,同比去年10月同期增长45%,较上月同期增长2%。今年以来累计批发销量为895.7万辆,同比增长35%。企业三季报减产消息频发,叠加市场对11月排产态度乐观,基本面回暖,叠加短期受到仓单影响,近端表现偏强运行。但考虑部分的接货意愿将消化一部分采买需求,且价格上涨后,下游对高价货接受程度有限,且高价或带来投机性供应增加和一定套保压力,短期或震荡运行,关注11、12月排产情况。

发表评论