毛戈平 “拆弹”九鼎转战港股IPO首战仍不顺 失效次日更新招股书、经营中多项隐忧尚存

- 体育

- 2024-10-12 13:15:05

- 765

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:新消费主张/cici

多次冲击A股IPO未果的毛戈平,于2024年4月转战港交所,此前有媒体消息称其目标今年9月正式登陆港交所。就当市场认为,毛戈平此次港股IPO仅剩临门一脚之时,一则招股书失效的消息再度给毛戈平在港的IPO泼了一盆冷水。2024年10月8日,毛戈平港股IPO招股书已满六个月并在当天失效。

招股书失效次日也即10月9日,毛戈平火速更新招股,此次招股书主要更新了2024年上半年相关经营业绩数据。虽说公司业绩增速一直都尚可,但部分老病犹存,如过度依赖单一品牌、产品溢价高、重营销、生产靠外协加工、IPO前大手笔分红等,这或也是毛戈平在资本市场不受“待见”的原因所在。

毛戈平转港IPO首战不顺 过度依赖单一品牌、产品溢价高、重营销、生产靠外协加工引忧

毛戈平坎坷的上市之路,还要从2016年说起。2016年12月,毛戈平公司首次递交招股书,成为A股首个申请主板上市的彩妆企业。而此后,毛戈平的上市之路并不平坦。2017年9月,毛戈平公司IPO材料状态由“中止审查”变更为“预披露更新”,上市进程陷入停滞。

2021年10月,毛戈平公司的首发上市申请通过发审委会议,但因迟迟拿不到批文而再度搁置。直到2023年3月,毛戈平公司再度更新招股书重启IPO;2023年9月,因毛戈平公司发行上市申请文件中记载的财务资料已过有效期,上交所中止对其发行上市审核。

然而,未等到公司的招股书更新,却等来了公司撤回IPO的消息,2024年1月,毛戈平公司申请撤回IPO申请。1月份主动撤回上交所主板上市后三个月,毛戈平转战港交所。2024年4月8日,毛戈平递表港交所申请主板IPO。2024年10月8日,毛戈平港股IPO招股书已满六个月并在当天失效。

或许是怕市场投资者对公司此次港股IPO失去信心,招股书失效次日,毛戈平便更新了招股书。尽管如此,市场对于毛戈平成功登陆港交所的信心或已大打折扣。

从最新的招股书来看,毛戈平更新的经营业绩依旧没有大问题。但7年多坎坷上市路,毛戈平差的并非业绩增长,而是一些经营上的硬伤难以有效解决。

毛戈平的业绩增长一直都相对较为亮眼。2021-2023年及2024年上半年,毛戈平的总收入分别为15.77亿元、18.28亿元、28.86亿元及19.72亿元,2022-2023年及2024年营收分别同比增长15.96%、57.78%、40.97%;净利润分别为3.31亿元、3.52亿元、6.64亿元及4.93亿元,2022-2023年及2024年营收分别同比增长6.39%、88.43%、41.01%。

2024年上半年,公司收入增长率和净利润增长率方面都明显高于行业平均水平,但是业绩增速较2023全年水平有所放缓。除此之外,公司在生产经营中又存在以下几方面在经营方面的“硬伤”。

首先,公司营收过度依赖单一品牌MAOGEPING。毛戈平旗下拥有MAOGEPING与至爱终生两大品牌,其中MAOGEPING创立于2000年,定位为高端品牌,是国内最早一批由化妆师创立的美妆品牌之一,也是该公司的核心品牌;至爱终生创立于2008年,面向二、三线城市的女性消费者。公司收入主要来自MAOGEPING品牌产品的销售,该品牌销售收入占比极高,均在95%以上。

其次,MAOGEPING高售价可持续性存疑。相比其他国货产品,MAOGEPING产品售价高已不是国货彩妆圈的秘密,随便一件单品定价都不输国际一线彩妆。或也正是如此,毛戈平拥有极高的毛利率水平,2021-2023年,公司综合毛利率分别为 85.5%、85.3%、85.6%及85.4%,由此推算,毛戈平数款售价数百元的彩妆产品成本价或仅几十元,产品具有极高的品牌溢价。

另外,重营销、轻研发,产品生产主要通过外协加工模式进行,毛戈平选择躺在舒适区。 在品牌营销方面,毛戈平一直奉行高举高打的销售策略,2021-2023年及2024年上半年,公司销售及营销费用分别为7.63亿元、9.62亿元、14.12亿元及9.37亿元,销售费用率分别高达46.4%、52.61%、48.94%及47.5%,其中2024年上半年销售及经销开支同比增长42.48%,同时公司近一半的收入均用于营销推广。

最后,从产品生产角度看,毛戈平并未建设自身的化妆品生产设施,产品的生产主要通过外协加工模式进行。从公司披露的招股书也可以看出,毛戈平选择的都是大名鼎鼎的代工厂,如莹特丽、上海致新生物等。

斥巨资“九鼎 ” 不缺钱为何执着于上市?上市前分红10亿、9亿进“自家人”口袋

毛戈平7年多的上市之路,可谓用“执着”二字来形容。在2024年1月主动撤回A股IPO。至向港交所递交招股书这较短的一段时间内,毛戈平公司还频频进行大手笔分红,派息规模和频率均远超以往。据公司招股书,2024年2月,毛给平向全部股东宣派股息5亿元,并于2024年3月完成派付款。没过多久,在2024年4月的股东大会上,毛戈平再次大手笔宣派股息5亿元,于2024年5月完成派付款。

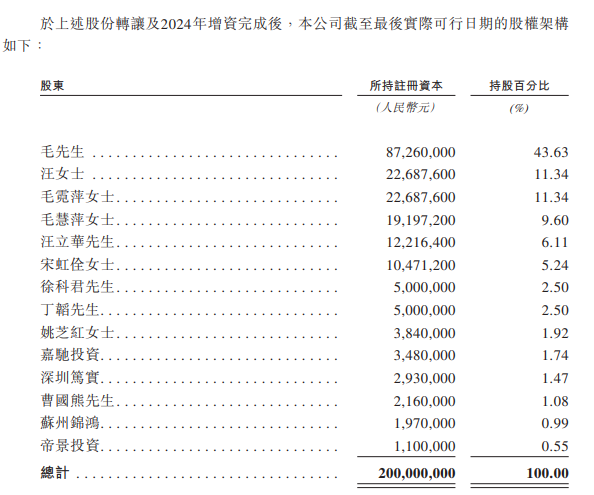

最新招股书显示,在九鼎集团撤出之后,当前毛戈平公司的股权构成中,创始人毛戈平及配偶汪立群为公司实际控制人,夫妇二人共计占股57.26%,此外毛戈平的两个姐姐毛霓萍、毛慧萍,汪立群的弟弟汪立华分别占股11.34%、9.6%、6.11%,合计27.05%,毛霓萍、毛慧萍之子徐科(金麒麟分析师)君、丁韬分别持股2.5%。也就是说,毛戈平家族合计持有公司股份超89%。

这也就是说,2024年初的两次大手笔分红,有近9亿元均流入了毛氏家族口袋。 一般来说,公司采取高比例分红策略,说明公司经营或已经过了高速成长期,进入相对成熟期;同时,公司往往缺少新的项目投资,不需要募集资金。公司一边进行大额分红,一边想要上市筹钱,这与公司目前的状况是否匹配呢?

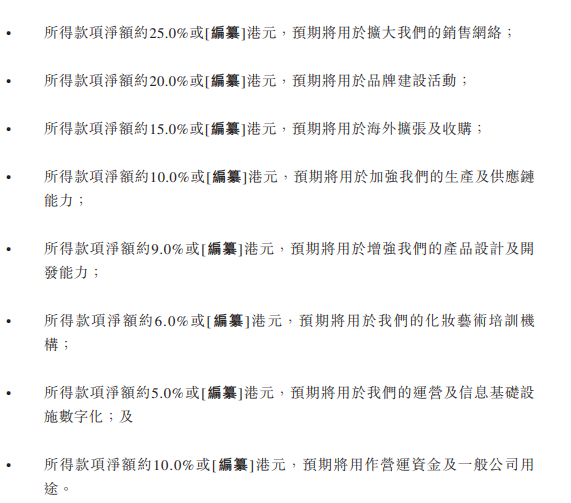

另外,毛戈平的募集资金用途来看,募集资金用途中占比最高的即为扩大销售网络。据公司招股书,公司所得款项净额的25%将用于扩大销售网络,20%将用于品牌建设活动,15%将用于海外扩张及收购,10%将用于加强生产及供应链能力,9%将用于增强产品设计及开发能力,6%将用于化妆艺术培训机构,5%将用于运营及信息基础设施数字化,10%将用于营运资金及一般公司用途。

实际上,毛戈平每年将近一般的收入都用于品牌营销,2021-2023年及2024年上半年,公司销售及营销费用分别为7.63亿元、9.62亿元、14.12亿元及9.37亿元,销售费用率分别高达46.4%、52.61%、48.94%及47.5%。在公司资金充沛且营销推广费用一直较高的情况下,公司将1/4的募集资金用于扩大销售 网络是否必要存疑。

为何在不缺钱的情况下,毛戈平还是执着于资本市场?简单来说,一方面,通过向公众出售新股票,企业可以获得大量的现金收入,这些资金可以用于扩大业务、市场营销等多种用途。其次,上市公司地位,更有助于公司融资、进行资本运作等;另一方面,上市可以提升公司知名度、透明度和信誉度等。

媒体消息曾称,毛戈平目标今年9月正式登陆港交所,但是并未等来公司登陆资本市场的消息,反倒是等来招股书失效的消息。招股书失效次日,毛戈平再度递交招股书,主要是更新了2024年上半年经营业绩,没有大的变动。至于毛戈平可否在2024年如愿港交所,或仍有待进一步观察。

发表评论